Стекинг токенов и криптовалют— это способ хранения криптоактивов для поддержки операций сети блокчейн с помощью процесса, основанного на вознаграждении.

Стекинг стал одной из уникальных отличительных черт, предлагаемых в крипто-индустрии.

Имитируя пассивный доход в традиционных финансах, staking позволяет получать вознаграждение в цепи за хранение валюты.

- Содержание статьи:

- 1. Определение стекинга

- 1.1 История и определения

- 1.2 Многообразие стекинга криптовалют и токенов

- 1.3 Обзор крупнейших активов, поддерживающих стекинг

- 2. Динамика стекинга, параметры

- 2.1 Вознаграждение за стекинг токенов и криптовалют

- 2.2 Обязательства и требования

- 2.3 Ограничения и риски

- 3. Созревание инфраструктуры стекинга

- 3.1 Стекинг пулов

- 3.2 Сервисы делегирования

- 3.3 Специализированные решения для хранения валют

- 4. Вывод

Содержание статьи:

1.2 Многообразие стекинга криптовалют и токенов

1.3 Обзор крупнейших активов, поддерживающих стекинг

2. Динамика стекинга, параметры

2.1 Вознаграждение за стекинг токенов и криптовалют

2.2 Обязательства и требования

3. Созревание инфраструктуры стекинга

3.1 Стекинг пулов

3.3 Специализированные решения для хранения валют

4. Вывод

Технология стекинга доступна на многих блокчейнах в различных формах. Но точный механизм зависит от дизайна токена и механизма консенсуса.

Однако предлагаемый проектами стэкинг не может рассматриваться в вакууме. Вместо этого они должны быть сопоставлены с другими блокчейнами на основе потенциальных рисков и обязательств.

- Разные проекты выплачивают награды с различными ограничениями и таймингами выплат.

- Участники стекинга должны учитывать технический риск неудачи, а также риск падения базового актива при принятии решения о долгосрочной ставке на блокчейн.

- Участие в различных токенах требует разнообразных ресурсов, и иногда дополнительного труда для сбора вознаграждений.

- С помощью стекинга игроки крипто-экосистемы и проектов blockchain выровняли стимулы для продолжения симбиотического роста. По мере того, как все больше инфраструктурных игроков поддерживают стекинг, вся экосистема может дозреть.

- С предстоящим переходом Ethereum на Proof of Stake (PoS), ожидается, что стекинг получит самое большое внимание рынка.

Стекинг обещает вознаграждение и другие возможности Например, управление, прозрачность, которые отражают механизмы стимулирования в традиционных финансах. Стекинг токенов и криптовалют связан с такими понятиями, как валютный риск, параметры ликвидности, стоимости долей. Как и обычные финансовые продукты.

В этом отчете поясняется явление стекинга и объясняется его суть. После этого представляется ряд наиболее привлекательных проектов и механизмов в экосистеме.

Кроме того, анализируется важность технологии с точки зрения владельцев токенов и криптовалют, участников рынка. Наконец, определяются участники рынка параллельно с поставщиками услуг стекинга. Достаточно ли экосистема стекинга созрела для повсеместного внедрения?

1. Определение стекинга

1.1 История и определения

Академия Binance определяет стекинг токенов и криптовалют так.

«Стекинг — это процесс хранения средств в криптовалютном кошельке для поддержки операций в сети блокчейн. По сути, он состоит в блокировке криптовалют для получения вознаграждений».

В своей статье Академия Binance указывает, что в большинстве случаев процесс основывается на пользователях, участвующих в работе блокчейна через личные крипто-кошельки.

Теоретически, проекты используют вознаграждение за стейкинг в качестве стимулирующего механизма по поощрению активного участия пользователей в консенсусном поиске цепи.

На практике рациональные пользователи, как ожидается, будут стремиться к получению прибыли и, следовательно, должны оценить потенциальные выгоды от участия в экосистеме каждой монеты. Тем не менее, стекинг вознаграждения, как правило, выражены в нефиатной криптовалюте, несущей потенциальные риски волатильности (некоторые из них будут рассмотрены в следующих подразделах).

Исторически сложилось так, что staking был впервые представлен как концепция в Peercoin (PPC), разработанной С. Кингом и С. Надалем, которые в настоящее время разрабатывают V-системы. Несмотря на то, что пиркоин стартовал как гибрид PoW Proof of Work и PoS Proof of Stake, он медленно отказался от каких-либо PoW выплат, в дальнейшем опираясь исключительно на силу PoS.

Алгоритмы стекинга токенов и криптовалют

Существует несколько воплощений алгоритма PoS. В том числе несколько альтернатив, таких как DPoS.

По своей сути, алгоритм доказательства стекинга определяется Binance Academy следующим образом:

«Алгоритм доказательства доли (PoS) использует псевдослучайный процесс выборов, чтобы отобрать узел, который будет валидатором следующего блока, на основе комбинации факторов, которые могут включать возраст стекинга, рандомизацию и состояние узла».

В принципе, «чеканку» блока в алгоритме PoS можно сравнить с «майнингом» блока в системах PoW. Чтобы получить право на чеканку блоков и, следовательно, пожинать награды за блоки, валидаторы должны делать стекинг на криптовалюты в цепи. В зависимости от деталей цепочки, криптоассеты со стекингом могут быть сокращены (на жаргоне “разрублены”). Это делается, чтобы наказать вредоносное или нежелательное поведение.

Кроме того, наличие заблокированных (неликвидных) монет в сети мотивирует злоумышленников не совершать нежелательных действий. Действий, которые могут нанести ущерб стоимости монеты, пока они хранят заблокированный депозит, выраженный в той же криптовалюте.

Другой вариант PoS — делегированное доказательство доли (DPoS), первая версия которого была показана в BitShares — первом проекте, созданном Дэном Ларимером (который также является создателем Steem и EOS). Помимо BitShares, другие ранние проекты, поддерживающие DPoS, это — Steem, Lisk и Ark.

Академия Binance определяет DPoS так:

«Блокчейн на базе DPoS рассчитывается на основе системы голосования, в которой заинтересованные стороны передают свою работу третьей стороне. Другими словами, они могут голосовать за нескольких делегатов, которые будут защищать сеть от их имени».

Эти делегаты (их также называют «свидетелями») отвечают за достижение консенсуса как при создании, так и при утверждении новых блоков. В алгоритмах DPoS сила голосования (обычно) пропорциональна количеству монет, которые держит каждый пользователь.

С аналитической точки зрения, монеты с технологией стекинга можно разделить на пять основных семейств:

- Доказательство доли (PoS), как Algorand.

- Делегированное доказательство доли (DPoS) с активами, такими как ICON и EOS.

- Модель распределения активов, как Stellar.

- Двойные монетные системы с активами, такие как NEO/GAS.

- Мастерноды с активами, как Dash, TomoChain и ZCoin.

1.2 Многообразие стекинга криптовалют и токенов

В этом подразделе описаны примеры для каждой из пяти подгрупп, иллюстрирующие разнообразие криптоассетов, способных работать со стекингом.

1.2.1 Algorand: чистая сеть доказательства доли

Algorand использует чистый протокол консенсуса proof-of-stake (PPoS), в соответствии с которым влияние пользователей на производство нового блока пропорционально их доле (выраженной в ALGO).

Благодаря одноблочной завершенности, цепочка приоритизирует рандомизацию в кластерах участников консенсуса и позволяет пользователям напрямую получать вознаграждения за доли без необходимости в каких-либо посредниках. Проект предоставляет начальные 1,75 млрд. токенов для вознаграждения за стекинг пулам, после чего транзакционные сборы будут использоваться для пополнения пула вознаграждений за стекинг.

1.2.2 EOS: гигант DPoS

EOS — это криптовалюта, которая была создана для поддержки крупномасштабных приложений без какой-либо комиссии за транзакцию. EOS полагается на уникальную модель обмена ресурсами (например, ресурсы процессора, оперативной памяти, сетевые ресурсы) с кредитованием/одалживанием одноранговой платформы кредитования под названием EOSREX.

EOS имеет 5% ежегодной сетевой инфляции, при этом 1% выделяется для блокировки поставщиков, которые участвуют в долях и получают полномочия, и еще 4% выделяется для будущего использования и роста общей экосистемы.

1.2.3 Stellar: инфляция — снайпер легких денег?

С момента своего создания сеть Stellar (XLM) предложила то, что она называет инфляцией. Стабильный уровень инфляции 1% относится ко всей сети, что позволяет ей поддерживать низкие транзакционные сборы, поскольку участники стекинга получают вознаграждения за инфляцию еженедельно каждый вторник в 12 утра по Гринвичу.

Инфляционные вознаграждения Stellar изначально были рассчитаны на легкость получения, а не слишком высокую ставку, чтобы разбавить общий объем поддержки сети проекта. Первоначальное намерение состояло в том, чтобы одновременно привлекать новых пользователей платформы, а также поощрять активное использование монеты, вводя возможные издержки для простого накопления токенов и криптовалют.

Тем не менее, Stellar недавно предложила модернизацию, которая, если она будет ратифицирована, может убрать инфляцию, ссылаясь на неудачу в поощрении развития и вознаграждения положительных участников в рамках экосистемы Stellar.

Вместо этого Stellar выпустила несколько уникальных эирдропов (например, для пользователей Keybase и пользователей Github), ориентированных на разработчиков и пользователей децентрализованных технологий.

1.2.4 NEO и GAS: двуглавый монстр

Подъем NEO к славе после его ребрендинга от Antshares в значительной степени обусловлен введением модели с двумя монетами. Модели, в которой газовая монета, творчески названная GAS, была выпущена владельцам NEO в качестве награды.

Выпуск GAS, создавшего в начале разжижающий эффект, ограничен фиксированным максимальным предложением в 100 млн монет. В результате, эмиссия второй монеты медленно затухает, чтобы предложение сходилось к конечному числу.

Эта экономическая модель токена была уникальна по двум причинам. Во-первых, она создала новую систему, в которой блочные награды не будут разжижать монету, которая обеспечивает возможность зарабатывать награды за нахождение блоков. Во-вторых, модель допускала разделение между чистым токеном полезности и токеном, ценность которого определяется способностью производить или зарабатывать токен полезности.

Благодаря своей популярности, эта модель была воспроизведена в других проектах, таких, как ONG от Ontology, VET от Vechain, и TFUEL сети Theta.

1.2.5 Dash: приватная монета с системой мастернод

Dash, монета конфиденциальности, которая ранее была известна как Darkcoin, первоначально появилась как форк биткоина. Но стала, вероятно, самой заметной для популяризации концепции «мастерноды».

Для работы и участия в консенсусном механизме каждой мастероде требуются «пачки» из 1000 DASH. Эта модель устанавливает стандарт для токенов, которые должны быть созданы в качестве «токена доступа» (чтобы участвовать в консенсусе и соразмерно зарабатывать «плоды труда», предоставляемые сетью).

В настоящее время насчитывается около 4000 мастернод (MN) в сети DASH. Опираясь на свою сеть мастернод, Dash также представила функцию «мгновенной отправки», позволяющую безопасно принимать транзакции сразу после получения, что больше не требует многоблочного времени для рассмотрения транзакций. Проект также реализовал ChainLocks на основе «кворумов мастернод-долгожителей» для снижения рисков «атаки 51» и атак с двойным расходованием средств.

Как правило, эта настройка мастернод позволяет создать основанную на правилах, но открытую системную сеть. Благодаря значительному входному барьеру в виде владения 1000 DASH, крупные держатели токенов выравнены со всеми участниками сети. Следовательно, негативное поведение владельцев мастернод предположительно приведет к снижению стоимости активов, т. е. цены DASH.

Следуя инновационной модели DASH, многие другие проекты полагаются сегодня на модели мастернод, такие, как Zcoin (XZC), Horizen (ZEN), PIVX и Syscoin (SYS).

1.2.6 Ethereum: самый большой слон в комнате

Возможно, самый большой слон в стекинг-комнате — это Ethereum, с его грядущим переключением на доказательство доли. С Ethereum Classic (ETC), прочно укоренившимся в PoW, Ethereum имеет множество исследовательских лагерей, разрабатывающих различные механизмы поддержки стейкинга.

На сегодняшний день фонд Ethereum Foundation и связанные с ним заинтересованные стороны Ethereum профинансировали гранты на сумму почти 10 млн $ для решений Ethereum 2.0.

Большинство из этих решений были разработаны, чтобы сделать Ethereum более масштабируемым, в то же время обернутым в большое количество функций (таких, как конфиденциальность). Поскольку Ethereum является второй по величине монетой по рыночной капитализации и одним из самых старых продуктов блокчейна, он может заставить многие проекты следовать за собой и переключиться на PoS.

В следующем разделе наиболее значимые проекты сопоставляются и рассматриваются с точки зрения общей рыночной капитализации отрасли. Кроме того, вводятся некоторые из основных требований к каждой цепи.

1.3 Обзор крупнейших активов, поддерживающих стекинг

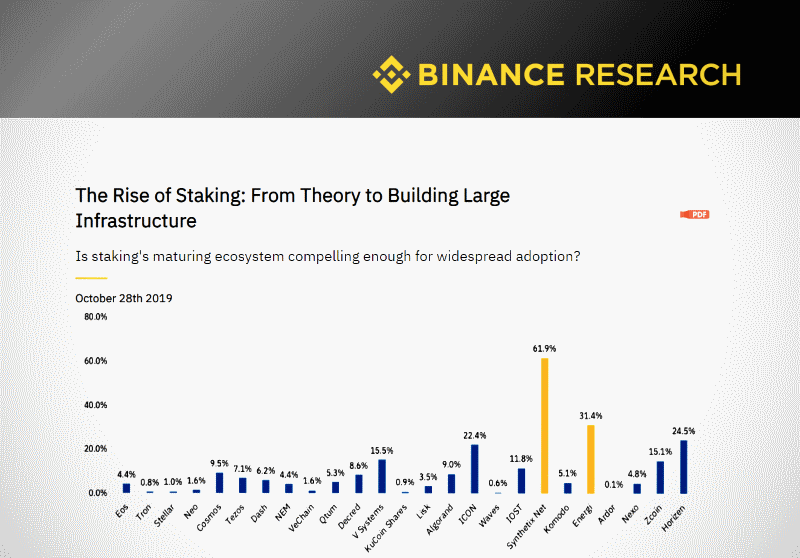

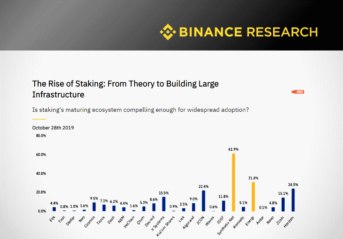

По состоянию на 24 октября 2019 года, крупнейшие 10 криптоассетов, поддерживающих (или планирующих поддерживать) стекинг, представляют собой совокупную рыночную капитализацию в размере 25,8 млрд $.

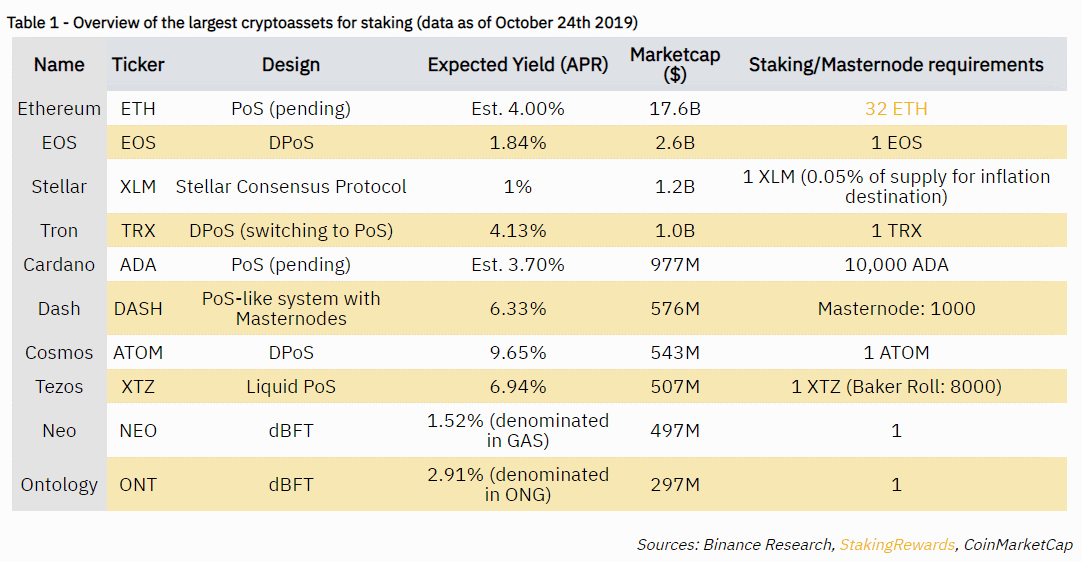

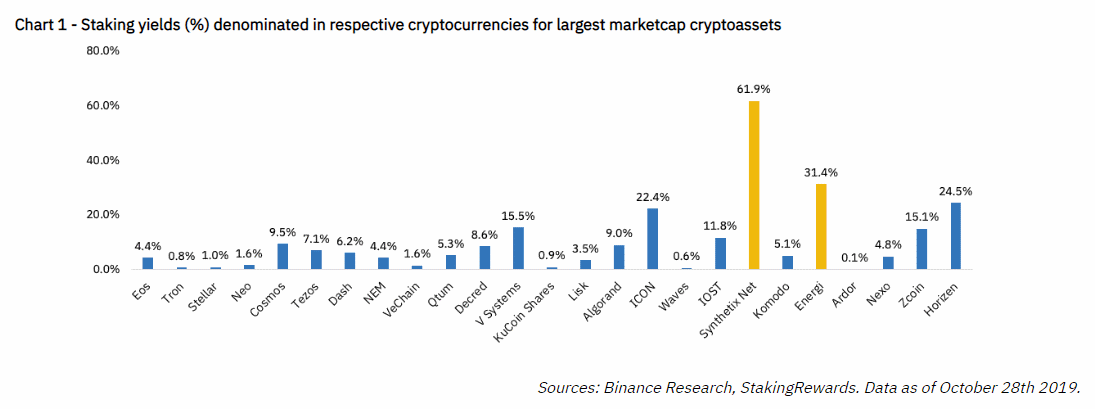

По данным StakingRewards, самые высокие доходности включают такие проекты, как Synthetix (61,9%) и Livepeer (102,7%), по состоянию на 28 октября 2019 года.

Сеть Synthetix показала самую высокую доходность среди пятнадцати крупнейших криптовалют, которые поддерживают стекинг.

Однако более высокие показатели доходности стекинга токенов и криптовалют не всегда обеспечивают выгоду с точки зрения пользователей, о чем мы поговорим в следующих подразделах.

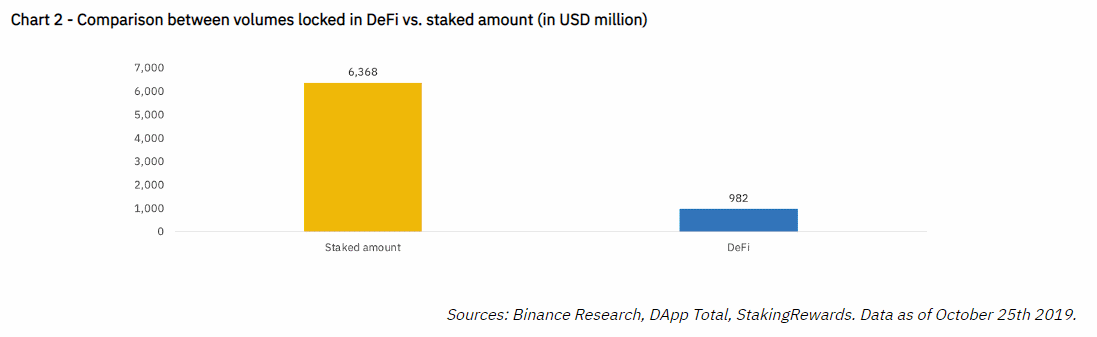

За исключением Ethereum, совокупная рыночная капитализация стекинга, по состоянию на 24 октября 2019 года, оценивается примерно в 11.2 млрд $, из которых примерно 6.4 млрд $ в стекинге.

Кроме того, по сравнению с общей рыночной капитализацией отрасли, она представляет собой доминирующее положение стекинга — около 5%.

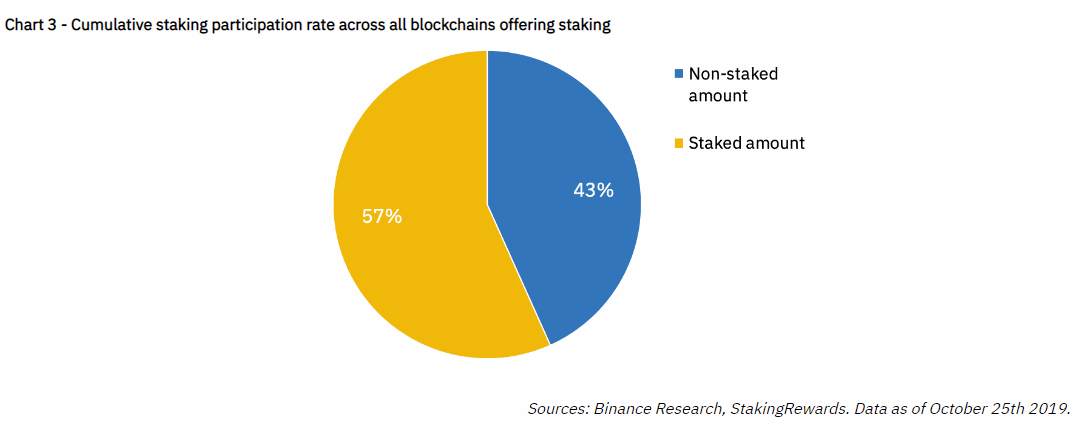

Наконец, существуют большие различия в показателях стэкинга между блокчейнами. Коэффициент доли определяется как отношение суммы ставки в один момент времени, деленной на общий объем циркулирующего запаса криптоассета.

Как показано на диаграмме, сеть Synthetix показала самый высокий коэффициент стекинга среди 15 крупнейших блокчейнах по рыночной капитализации. Что касается активов, представленных на Binance, Algorand, Tezos и Cosmos показали высокие коэффициенты ставок (>70%) среди всех крупнейших блокчейнов, поддерживающих функции стекинга. С другой стороны, монеты, такие как TRON или Qtum, демонстрировали коэффициент стекинга менее 25%.

В следующем разделе обсуждается «динамика стекинга», т. е. ключевые параметры, которые следует рассматривать с точки зрения участников стекинга.

2. Динамика стекинга, параметры

В этом разделе мы представляем динамику стекинга отдельного пользователя: когда принимается решение, входить в долю монеты или нет, пользователи должны учитывать не только сумму вознаграждения, но и все риски, ограничения и обязательства, связанные с активным участием в стекинге токенов и криптовалют.

2.1 Вознаграждение за стекинг токенов и криптовалют

Вместо награды майнерам, выплачиваемой пропорционально их хэшу в традиционных PoW блокчейнах, награды за стекинг распределяются между участниками PoS. Зачастую пропорционально пользователям (или вероятностно пропорционально), которые держат токены сети для стекинга.

Эти награды бывают всех форм и размеров, причем некоторые системы имеют максимальные награды, требующие периодического утверждения, периодов блокировки (аналогично периоду вознаграждения Bitcoin coinbase), а также частоты комбинирования вознаграждений.

Например, Komodo не вознаграждает кошельки, которые не совершили «претендующую транзакцию» в течение последнего месяца, тем самым предполагая, что пользователь неактивен и не участвует в экосистеме. Поэтому обязательно предъявлять претензии хотя бы раз в месяц.

Для таких проектов, как Stellar, которые выдают свои награды за инфляцию каждый вторник в 12 утра по Гринвичу, награды автоматически отправляются без необходимости создания новой «претендующей транзакции», но награды комбинируются только один раз в неделю.

Наряду с вознаграждением за стекинг, участники могут также получать другие привилегии или права доступа (в зависимости от структуры и руководства данной криптовалюты). Хотя они часто могут отображаться или рекламироваться как APY (годовая процентная доходность).

Помимо этих наград, целый ряд дополнительных проблем объединяется вместе, поскольку не все награды блокчейнов создаются одинаково. Награды не приходят без каких-либо ограничений или забот. Именно на эти издержки при участии в стекинге (обсуждаемые в подразделе 2.3) влияют обязательства и требования (пункт 2.2).

2.2 Обязательства и требования

В этом подразделе обсуждаются как обязательства, так и требования к участникам стекинга.

2.2.1 Обязательное воздействие на управление

Участие в стекинге зависит от многих параметров, которые уникальны для каждого блокчейна. Таким образом, участники получают позитивный стимул высказывать свои соображения руководству проектов и голосовать за решения, касающиеся блокчейна и экосистемы.

- Управление как бремя: право на участие в процессе управления может представлять собой реальное бремя для участников (за которое они получают вознаграждение, или могут защищать свои интересы в качестве лиц, получающих вознаграждение за стекинг).

Например, участнику staking может потребоваться участвовать в еженедельных переговорах по вопросам управления (пример — MakerDAO), участвовать в онлайн-дискуссиях и форумах, а также общаться с другими узлами для разработки общесистемных стандартов и передовой практики. - Предотвращение сговора: для предотвращения сговора или других злонамеренных действий, которые могут нанести вред здоровью цепи или стэкингу, участники должны быть активными в обеспечении положительной природы всей экосистемы цепи, что не всегда является легкой задачей.

- Входные барьеры: в сетях DPoS, где многие валидаторы могут претендовать на должность, некоторым валидаторам может потребоваться реклама, или иные затраты на пропаганду своих усилий для победы их кандидатуры в системе.

Крупные держатели токенов, как правило, могут осуществлять пропорциональное количество полномочий в принятии решений сообществом и, таким образом, представлять значительный уровень контроля над управлением блокчейном.

Если пользователи находятся за пределами этого большого круга держателей активов, они могут столкнуться с определенным риском подвергнуться капризам других (более крупных) участников стейкинга.

2.2.2 Потенциальные сборы за применение нод

Процесс получения права стать владельцем ноды может сильно варьироваться и включать значительные затраты.

В зависимости от блокчейна, это может быть форма заявки, регистрационный взнос, а также потенциальная облигация (или депозит), которую валидаторы должны разместить до рассмотрения вопроса о точке валидации.

Усилия, необходимые для преодоления этих препятствий, — это еще одна статья расхода, которую необходимо учитывать при рассмотрении проектов на стекинг. Например, статус супер представителя проекта Tron будет стоить 9,999 TRX; и потребуется 2000 ICX, чтобы стать публичным представителем ICON.

2.2.3 Эксплуатационные расходы

Для большинства PoS-систем существуют затраты на физическое оборудование (например, Ledger, HSM или другая подпись). Кроме того, существуют затраты на запуск мастернод, которые относятся к общим ресурсам. Таким, как ОЗУ, процессор или другие «сырьевые продукты».

Эти ресурсы могут предоставляться непосредственно через физические машины и серверы, или через облачных провайдеров. Например, ICON foundation рекомендует AWS C5.9xlarge инстанс, который в настоящее время стоит 1,53$/час. Это превращается в 13,400$ в год за работу ноды.

Поскольку обменники ресурсами (такие, как EOSREX), и хранилища файлов, и децентрализованные вычислительные протоколы (такие, как Sia, Storj и Golem) набирают популярность и объем, пользователям может быть проще приобретать эти ресурсы децентрализованным способом.

2.2.4 Техническое понимание

Обязательства участников стекинга не являются исключительно экономическими, но могут распространяться на обладание определенной технической компетентностью.

- Рабочие ноды: прежде всего, участники консенсуса сети должны управлять узлами.

Работающие ноды обычно требуют общих ресурсов различной степени сложности. Даже если у вас уже есть эти активы или они легко доступны, с введением обменников ресурсами, таких как EOSRex, и Trontrade.io, существуют истинные альтернативные издержки, которые можно рассчитать для понимания возможности развертывания стекинга. - Требования к времени безотказной работы: операторы нод, как правило, должны обеспечивать практически полностью бесперебойную работу.

В некоторых случаях нарушение этих требований также может повлечь за собой штрафные санкции. Cosmos, например, имеет «жесткий срез» для тех, кто дважды подписывает, или находится в автономном режиме в течение значительного периода времени. Этот механизм гарантирует, что валидаторы действительно активно и последовательно участвуют в консенсусе. - Дополнительные меры безопасности: в некоторых случаях запуск ноды может потребовать дополнительных мер безопасности, которые могут стоить больше, чем просто сырые вычислительные ресурсы. Например, пользователи могут даже запускать свои собственные отдельные настройки, в комплекте с VPN, брандмауэрами, частными соединениями и другими технологическими решениями.

Знакомство с поставщиками облачных сервисов может предоставить физическим лицам еще один вариант размещения или предоставления необходимых ресурсов для участия в сети. Эти поставщики облачных услуг также могут быть полезны, если время безотказной работы является важной метрикой при принятии решения. Поскольку это может упростить и удешевить обеспечение избыточности за счет большого количества поставщиков и широкой географии. - Пользовательские интерфейсы: способность работать через командную строку или программный доступ к цепочке также может быть решающим навыком, поскольку не все проекты позволяют получать вознаграждение с долей через дружественный графический интерфейс. Чтобы понизить этот барьер, многие поставщики инфраструктуры (такие, как интерфейс голосования Tronscan для супер представителей TRON, Панель управления Plasmachain Loom Network, Atomic Lab’s KMD и многие другие) создают универсальные инструменты, которые позволяют среднему пользователю легче зарабатывать и требовать награды.

- Поддержка стекинга в кошельках: кошельки и другие существующие сервисы инфраструктуры также могут добавлять дополнительные функции стекинга в свои существующие предложения.

Например, недавно Trust Wallet запустил свой портал стекинга, что позволяет пользователям теперь использовать мощь аутентификации WalletConnect, и полную опеку над своими средствами во время стекинга токенов и криптовалют.

2.3 Ограничения и риски

2.3.1 Период блокировки и риски ликвидности

При анализе возможных вариантов стекинга пользователи должны проверить, требуется ли цепочке некий период (или другая причина, которая может повлечь потерю ликвидности монеты) для зачисления награды. В частности, задайтесь такими вопросами: «Могут ли пользователи перемещать средства во время их стекинга?» или «Могут ли они прекратить участие в стекинге в любой момент времени?»

- Ограничение на выход: например, цепь может позволить пользователям в любое время отменить стекинг и разблокировать свои монеты от делегирования доли, но лишит их всех невостребованных вознаграждений.

Другие сети могут не допускать никаких мгновенных снятий, даже если вы готовы потерять заработанные проценты, требуя, чтобы все средства во время обработки были «разморожены». Разные периоды разблокировки представляют собой различную временную стоимость средств (длительный период, в течение которого пользователь не может получить долю, является прямой альтернативной стоимостью), а период блокировки, который делает средства неликвидными в течение фиксированного периода, может привести к другим упущенным инвестиционным возможностям в течение этого периода. - Частоту выплат вознаграждения также следует учитывать. Если награды являются частыми, то есть больший потенциал для соединения этих интересов, неоднократного «ре-стекинга» дополнительных монет, заработанных на стекинге.

И наоборот. Большие мгновенные выплаты могут привести к прерывистым диаграммам распределения токенов (например, график Stellar по вторникам), что приведет к потенциальному ценовому действию или скорректированной динамике токенов из-за еженедельного выпуска монет. Кроме того, если вознаграждение выплачивается после значительной задержки, дисконтированная стоимость этих монет ниже, что снижает привлекательность вознаграждения за стекинг. - Риск опекунства: опека является еще одним важным параметром при обсуждении стекинга. Для некоторых пользователей возможность хранения является обязательным условием, поскольку они не могут позволить себе доверять свои средства третьим лицам.

Для обычных пользователей хранение может быть бременем из-за страха потерять приватные ключи, или из-за других ежедневных неприятностей, которые могут возникнуть. В зависимости от блокчейна, некоторые механизмы PoS требуют, чтобы средства находились непосредственно в кошельках или нодах, участвующих в стекинге. Другие допускают делегирование полномочий, что может снизить технические барьеры для участия в стекинге токенов и криптовалют.

Тем не менее, делегирование также открывает экосистему для большего количества сервисов с арендной платой, которые предоставляют свои услуги за вознаграждение, что мы и обсудим в следующем разделе.

Кроме того, если средства должны храниться в смарт-контракте для получения доли в цепи, может возникнуть технологический риск (а не чистый риск контрагента в кредитовании), который пользователь должен учитывать при стекинге в цепи.

2.3.2 Возможные издержки

Пользователи должны учитывать, насколько награда за стекинг цепи сопоставима с вознаграждениями за хранение других монет.

Например, DAI, стэйблкоин, построенный на эфире, теоретически должен имитировать ожидаемую альтернативную стоимость при отказе от хранения ETH (и его соответствующего ожидаемого повышения). Если прогнозируется, что ETH вырастет на 15% к концу года, равновесная ставка для заимствования DAI должна составлять сумму, которую люди должны ожидать от использования DAI для покупки криптовалюты.

Кроме того, некоторые участники рынка могут рассчитывать на получение лучших профилей риска и доходности за счет активных инвестиций и торговли, чем за счет пассивной доли, что отражает дилемму на традиционных рынках между активными и пассивными инвестиционными стратегиями.

Например, кто-то планирует держать Komodo в долгосрочной перспективе. И может подумать увеличить свое количество KMD, активно торгуя монетами в течение года, в большем количестве, чем доходность вознаграждения за стэкинг, предоставленная в цепи (в настоящее время — 5,1%).

Кроме того, некоторые макроэкономические модели могут быть потенциально рассмотрены при оценке того, действительно ли стекинг обеспечивает выгоды с точки зрения пользователей. Выбор макроэкономической модели может быть оправдан тем фактом, что операции финансируются аналогичным образом.

Вместо того, чтобы полагаться на внешнюю добавленную стоимость, криптовалюты и токены для наград за стекинг финансируются за счет увеличения общего объема циркулирующего предложения. Эта уникальная черта превращает сравнение с большинством существующих финансовых активов в странный выбор.

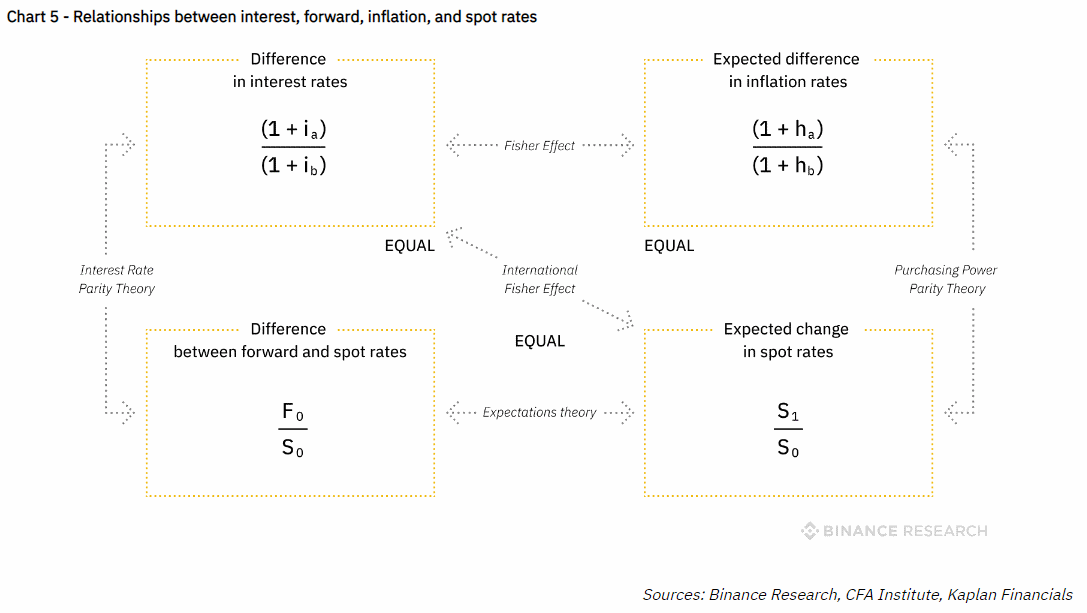

Таким образом, сравнение с валютами представляется наиболее полным для понимания того, почему высокие ставки доходности (финансируемые ростом инфляции) могут разбавить стоимость через динамику снижения цен, которые находятся в аналогии с макроэкономическими теориями.

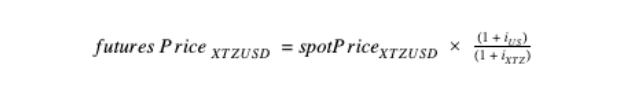

В соответствии с теорией паритета процентных ставок, если доходы от стекинга выплачиваются в собственной криптовалюте за счет увеличения ее предложения, то паритет процентных ставок утверждает, что ожидаемая будущая спотовая цена криптоассетов должна быть равна разнице процентных ставок, умноженной на спотовую цену между двумя активами.

Давайте рассмотрим модель с двумя активами: долларом США и криптоассетом (например, Tezos/XTZ), чьи вознаграждения за долю выплачиваются через последовательное увеличение предложения.

Однако, основываясь на международном эффекте Фишера, можно рассчитать ожидаемое изменение спотовой цены, такое как:

Следовательно, если криптоассет имеет доходность по доле выше безрисковой процентной ставки (выраженной в долларах США), этот криптоассет теоретически должен испытывать будущее снижение цены (в долларах США) при прочих равных условиях. Однако, как показывает высокая волатильность класса криптовалют, теория ожиданий часто не выполняется.

В результате кто-то, ожидающий, что цена монеты увеличится больше, чем ожидаемое изменение спотовой цены, определенное выше, должен начать стейкинг этого конкретного криптоассета.

В результате стоит учитывать, что чрезвычайно высокая доходность долей, которая кажется привлекательной на первый взгляд, не обязательно может быть настолько интересной с точки зрения пользователей из-за высокого уровня инфляции в сети.

Другая интерпретация может заключаться в том, что высокая доходность стекинга может свидетельствовать о скрытых рисках.

Модели, подобные модели с двумя монетами NEO, еще сложнее анализировать с макроэкономической точки зрения, поскольку одна монета никогда не разбавляется от механизма стекинга, а вместо этого служит базовой валютой, из которой рассчитываются вознаграждения за стекинг.

В целом, доходность за стейкинг не может рассматриваться в чистом виде, поскольку выплаты вознаграждения влияют на динамику цен, и другие внутренние факторы, которые делают токен или криптовалюту более или менее привлекательной в качестве актива для хранения.

2.3.3 Средовой и внешние факторы

Средовой и внешние факторы также существуют и остаются важнейшими аспектами, которые необходимо учитывать. Они включают в себя такие элементы, как:

Риски безопасности: некоторые блокчейны для участия в стекинге требуют, чтобы средства хранились в кошельке, который размещен на той же машине, что и живая нода. Что может представлять угрозу безопасности для тех, кто хочет хранить свои средства в «холодном» хранилище.

Другие блокчейны могут требовать частых действий от кошелька (таких, как подписание сообщений или написание транзакций в интернете для сбора вознаграждений и участия в консенсусе), и поэтому они не очень совместимы с настройками холодного кошелька. Мы обсудим безопасность и технические затраты, а также последствия таких ситуаций в следующем разделе.

Другие цепочки, такие как аукцион стекинга Fetch, требуют, чтобы пользователи отправляли монеты в уникальный контракт на стейкинг и, таким образом, отказывались от непосредственного хранения средств.

Тем не менее, только кошелек, который отправил средства, может быть в состоянии вернуть их, тем самым обеспечивая безопасность средств. Аналогично, такие цепочки, как TomoChain, требуют, чтобы пользователи голосовали за мастерноды посредством смарт-контрактов.

Неопределенность процентной ставки: что касается процентных ставок для проектов со стекингом, «то, что вы видите, не всегда является тем, что вы получаете». Доли участников не всегда фиксированы для всех блокчейнов.

Для некоторых цепочек вознаграждение, распределяемое всем участникам, является фиксированным, и, таким образом, процент участвующих монет влияет на истинную доходность стекинга в сети. Для любой сети с фиксированными совокупными сетевыми вознаграждениями, чем больше доля участников, тем ниже доходность ставок.

Это ничем не отличается от хэшрейта, претендующего на фиксированную, конечную награду за блок по технологии PoW. Для других сетей, таких как Komodo, доходность от стекинга действительно является фиксированным процентом от баланса, хранящегося в кошельке. Даже если указанная доля фиксирована, она не может быть истинно точной APR (годовая процентная ставка). Почти все зависят от одной важной переменной: времени нахождения блока.

Большинство процентных ставок по блокчейнам рассчитываются на основе каждого блока в соответствии с предполагаемым временем нахождения блока (или сложностью сети). Однако, если цепочка ускоряется или замедляется из-за ошибки в алгоритме корректировки сложности, эффективная процентная ставка также изменится с точки зрения APY (годовой процентный доход).

Кроме того, проекты могут вводить дополнительные поощрения по стекингу (такие, как Algorand), которые длятся в течение определенных периодов, тем самым дополнительно стимулируя новых пользователей, а также изменяя расчет вознаграждений. Например, некоторые цепи могут облегчить автоматическое соединение выходов.

В отличие от этого, другие требуют конкретных действий для повторного участия в заработанных процентах, что позволяет снизить трения на пути к достижению потенциального максимума APY.

Неопределенность функциональности цепи: если цепь подвергается любой атаке, в которой она может быть остановлена, это также может препятствовать потенциальным доходам, которые могут заработать игроки.

Таким образом, при рассмотрении надежности самой процентной ставки необходимо учитывать предсказуемость и надежность цепочки. Этот фактор также может повлиять на ценовые характеристики монеты, так как нестабильная цепочка может повлечь снижение уверенности в проекте пользователя и, следовательно, ожидаемую ценность сети.

Учитывая неопределенность в цепочках, мы предлагаем метрику процента за блок, которая может помочь пользователям и разработчикам дать точную оценку того, сколько вознаграждений причитается пользователям. Эта метрика особенно полезна при построении процентных токенов, таких как cTokens от Compound и iTokens от bZx, а также других абстракиных процентных ставок на основе DeFi.

«Бесплатных завтраков не бывает»: самый вопиющий риск, который включает в себя стейкинг — это ценовая неопределенность. Если цена базового актива стекинга снижается на процент больший, чем доходность доли, то погоня за прибылью является бесплодной. Из-за неопределенности цены (т. е. риска волатильности) мы можем рассматривать доходность только как номинальную процентную ставку (APR).

В результате важно рассмотреть графики выпуска токенов каждого проекта и понять объем циркулирующего предложения и другие факторы, которые могут влиять на динамику цен токенов при стекинге. Пользователи также должны знать, что конкретные атаки, которые могут привести к потере или замораживанию вознаграждений за стекинг, могут повлиять на стоимость того, что могло быть получено участником стекинга.

Технологический риск, который представляет собой цепочка функций, может быть смягчен или, по крайней мере, покрыт с помощью поставщиков страховых услуг на блокчейне (таких, как Nexus Mutual) и прогнозных маркетов, которые подробно детализируют точную ситуацию. Для DPoS цепей служба делегирования может потерять свой статус нахождения внутри множества валидаторов и, таким образом, может получать меньше вознаграждений за блок для дальнейшей передачи своим участникам.

В результате изменение параметров, таких как число валидаторов, или минимальные суммы делегирования токенов, может повлиять на конкурентоспособность выполнения функций валидатора и, таким образом, повредить надежности доходов делегаторов.

Таким образом, эта неопределенность передается делегаторам, поскольку валидаторы могут понести более значительные расходы или могут принять дополнительные меры для обеспечения своего статуса действительного участника в стекинге токенов и криптовалют.

Корыстные интересы: одно из основных предположений, лежащих в основе любого PoS — опора на выгоду, полученную из заблокированных активов. Оно может потерять свою значимость, поскольку рынки кредитования и заимствования становятся более ликвидными, а процентные ставки становятся слишком низкими, чтобы быть барьером для заимствования или получения большего количества монет.

Если более высокие доли участия в стекинге не приводят к большей степени децентрализации и участия в сети, то предположение о том, что стекинг необходим для стимулирования положительного вклада в сеть, также может быть нарушено.

3. Созревание инфраструктуры стекинга

В предыдущих разделах обсуждался ряд компромиссов с различной степенью сложности. К счастью, пользователи не должны разбираться в одиночку со всеми этими компромиссами. Есть много поставщиков услуг стекинга, которые предоставляют варианты для пользователей в зависимости от их индивидуальных потребностей.

В этом разделе участники рынка классифицируются по видам услуг, предоставляемых существующим и потенциальным пользователям.

3.1 Стекинг пулов

Пулы со стекингом — это, как правило, адреса (в цепи) или отдельные делегированные кандидаты. Они принимают голоса или поручительство поддержки цепи, не требуя отказа от хранения своих монет. Часто пулы со стекингом направлены на конкретные монеты, во многом похожи на пулы майнинга. Они предназначены специально для того, чтобы помочь уменьшить барьеры для входа в долю в получении некоторой части консенсусных вознаграждений.

Это позволяет мелким игрокам воспользоваться преимуществами в экономике любого размера, которая может существовать в любой цепочке. Одним из лучших примеров является пул Lumenaut для Stellar. Бесплатный пул, который позволяет пользователям устанавливать их в качестве «адреса инфляции», который впоследствии передает награды обратно делегатору.

Для многих механизмов стекинга, основанных на Ethereum или EVM-совместимых, смарт-контракты могут быть развернуты для объединения средств и получения оптимальных вознаграждений. Примеры включают в себя Tomo Pool от Tomochain или службу Staking pool от ThunderCore.

3.2 Сервисы делегирования

Для некоторых цепочек необходима дальнейшая работа, выходящая за рамки простого выделения средств в цепи. В этих случаях поставщики услуг могут управлять нодой и обрабатывать большинство (если не все) обязательств, которые могут существовать для данного блокчейна.

Сервисы делегирования, такие, как Staked.us, Infinity Stones, Certus One, and Chorus One, позволяют участвовать в многочисленных цепочках. Эти сервисы особенно полезны для DPoS, для которых валидаторы должны достичь критической массы монет для участия в механизме стекинга.

Эти поставщики услуг делегирования также развертывают другие утилиты и инструменты для пользователей блокчейна, чтобы лучше понять сети, с которыми они взаимодействуют.

Например, Staked развернул свой Robo-советник по доходности (RAY). Infinity Stones предлагает отчеты о монетах, которые он поддерживает. Figment.networks предлагает эксплореры блоков для Cosmos и других цепей на основе Tendermint через свой домен Hubble. Chorus One предлагает двухнедельные сводки на все темы, связанные со стекингом.

В обмен на этот доступ и обучение, многие поставщики сервисов «Стекинг как услуга» взимают фиксированную плату с вознаграждений, полученных за стекинг пользователями. Целью этого является покрытие реальных фиатных расходов на рабочие ноды.

Таким образом, поставщики сервисов стекинга используют модель бизнеса «распределения доходов», получая срез от общего вознаграждения пользователей за стекинг.

3.3 Специализированные решения для хранения валют

Эти сервисы делегирования также предлагают значительные пересечения с решениями по хранению активов, поскольку держатель средств может получать награду с доли токенов и криптовалют от имени пользователя, а также сократить расходы, подобно услугам делегирования.

3.3.1 Первый шаг ответственного хранения

Например, с помощью Coinbase Custody пользователи смогут получать вознаграждения с выбранных для хранения монет в соответствии с моделью разделения доходов, а Coinbase будет получать долю вознаграждений.

С точки зрения владельцев токенов и криптовалют, модель разделения доходов позволяет им делегировать хранение, все еще получая выгоду от маржинальных положительных доходов (по сравнению с не-стекингом).

Хранение собственных средств может быть как благословением, так и проклятием — для некоторых пользователей удержание контроля имеет первостепенное значение («не ваши ключи, не ваши монеты»).

Однако для других, поддержание приватных ключей, кошельков и другой необходимой инфраструктуры может быть обременительным. В этом случае привлекательной альтернативой может быть обращение к куратору, или другим поставщикам услуг стекинга токенов и криптовалют, которые предоставляют соглашения об уровне обслуживания (SLA).

Например, Staked.us предлагает SLA на время безотказной работы для своих нод. Гарантируя, что пользователи могут быть уверены в отсутствии каких-либо технических трудностей во время стекинга, которые мешают получать пропорциональные вознаграждения.

Поставщики услуг стекинга придерживаются уровня прозрачной подотчетности через блокчейн. Поскольку провайдеры сервисов, конкурирующие за делегирование пользователей, вынуждены публично отображать свои доли в цепи (чтобы пользователи могли выбирать, сравнивая со своим временем работы и предыдущим опытом), обеспечивая тем самым четкую прозрачность и надежность своей бизнес-модели.

3.3.2 Инструменты экосистемы как поставщики стекинга

Платформы, которые уже активно участвуют в экосистеме, и предлагают услуги на основе доверия, идеально подходят для дальнейшей монетизации существующих пользовательских баз, направляя пользователей к валидатору стекинга.

Поскольку эти доверенные участники сети должны иметь уже созданную репутацию для предоставления чего-то полезного сообществу, они, естественно, имеют хорошие возможности для того, чтобы направлять пользователей на дальнейшее делегирование активов доверенному валидатору.

Возможность перекрестной продажи существующих клиентов облегчается тем фактом, что пользователи могут уже иметь счета/балансы на этих платформах и, таким образом, могут избежать обременительных процессов подключения. Например, TrustWallet развернул свою платформу для стекинга, предоставляя своим существующим держателям токенов возможность участвовать в сетевом стекинге напрямую через их интерфейс.

3.3.3 Биржи и поставщики ликвидности

Биржи – это новейших игроки в стекинге. Binance, Poloniex, Huobi, OKEX и Coinbase предлагают вознаграждение за стекинг своим пользователям.

Однако в случае Huobi, OKEX и Coinbase продукты отделены от их биржевых кошельков, и поэтому пользователи не могут одновременно торговать и получать награду за хранение токенов и криптовалют в одном и том же продукте.

Награда за стекинг токенов и криптовалют на биржах, где балансы хранятся непосредственно на торговых счетах – уникально, так как они обеспечивают динамику, аналогичную спредам платы мейкера-тейкера. В то время как пользователи устанавливают лимитные ордера, монета, которую они предоставляют для торговли, все еще остается в их кошельке и начисляет вознаграждение за стекинг.

В результате стимулируются лимитные ордера на продажу монет, поддерживающих стейкинг, а не рыночные ордера на продажу. Пользователи, которые хотят участвовать в распределении наград, также могут быть мотивированы устанавливать рыночные ордера на покупку вместо лимитных, чтобы гарантировать исполнение ордера к началу стекинга.

Команды криптовалютных проектов имеют новые возможности, поскольку биржи участвуют в процессе стекинга и могут помочь действовать как конвейер «последней мили образования» в отношении их технологии и блокчейна для крипто-аудитории.

В частности, на биржах передние линии ценовых войн между быками и медведями, стимулируя долгосрочный холдинг через механизмы стекинга, могут предотвратить некоторую «скученность» инвестиционных настроений, при которых торговый импульс может значительно снизить цены в течение короткого периода.

Хотя термин «мягкий стекинг» был отброшен, эффект бирж, принимающих стейки, может привести к созданию более надежной экосистемы стекинга для всех проектов. Биржи могут предложить больший доступ и ликвидность держателям токенов, одновременно увеличивая коэффициент участия в стекинге сети.

С точки зрения биржевых платформ, поддержка стекинга токенов и криптовалют является очень убедительным решением, поскольку она позволяет биржам согласовывать интересы с долговечностью продуктов, которые они предлагают на своих рынках.

4. Вывод

В заключение, Binance Research предлагает рабочую таксономию staking проектов. Эта таксономия Теория классификации и систематизации сложноорганизованных объектов получена из раздела 2, и может быть расширена в будущем. Она дает простой обзор основных дифференцирующих элементов стекинг-проектов. В том числе:

- Протокол: базовый протокол устанавливает фундаментальную структуру (поскольку он определяет, как должны использоваться токены со стекингом). Соответствующие вариации — PoS, DPoS, BFT, pBFT.

- Модель токена: модель токена (т. е. сингулярный токен против мульти-токена) определяет варианты его использования.

- Концентрация монет: это релевантная метрика, которая предположительно зависит от нескольких факторов. Таких, как легкость стейкинга, или тот факт, имеет ли предложение объем.

- Права: токены staking могут предоставлять права управления и открывать пассивные потоки доходов (т. е. вознаграждения за блоки, комиссии за транзакции), как описано в главе 2.1.

- Обязательства: уникальный набор обязательств (т. е. периоды блокировки, работа полной ноды, техническая компетентность) является еще одним отличительным фактором, который описан в главе 2.2.

- Риски: и, наконец, риски (т. е. альтернативные издержки в высоковолатильной экосистеме, риск контрагента от депозитарного стекинга и т.д.) такие, как описанные в главе 2.3.

Помимо этого общего обзора, стекинг токенов и криптовалют может оцениваться с различных точек зрения.

Для пользователей стекинг криптовалют и токенов предоставляет новый ассортимент инвестиционных возможностей и стратегий. Этот способ получения пассивного дохода стоит наряду с их базовыми ставками на блокчейн. Чтобы обслуживать этих пользователей, многие поставщики услуг стекинга создадут бизнес-линии, объединяющие потребности пользователей в участии в вознаграждениях блокчейнов.

Поскольку очевидный рост экосистемы стекинга продолжается, сетевые эффекты, вероятно, будут привлекать все больше и больше игроков.

Что касается проектов, рассматривающих динамику стекинга в ходе разработки механизмов и управления. Она может позволить им обеспечить более привлекательное конкурентное предложение для пользователей, ищущих стекинг.

Стейкинг также может быть описан как система кредитования, где блокчейн является кредитором последней инстанции, заменяя технический риск Невыполнение контракта или эксплойт на риск контрагента.

Таким образом, проекты, устанавливающие награду за доли, также должны учитывать взаимосвязь между их ставками и ставками, которые открытый рынок может контролировать на рынках кредитования.

Замысел дать способ устанавливать «собственную процентную ставку» в цепи обещает возможность обеспечить значительные вознаграждения для пользователей без значительного физического или технического капитала для участия в консенсусе.

По мере того, как инфраструктура созревает для получения связанных со ставкой вознаграждений и участия в DeFi, пользователи блокчейна будут иметь больше возможностей для выбора продуктов, которые наилучшим образом соответствуют их потребностям.

Ethereum планирует перейти к PoS в не слишком отдаленном будущем, и пространство блокчейна может быть вынуждено считаться со стекингом скорее рано, чем поздно.

Статья является переводом официального отчета Binance Research. Если вы заметили ошибки в переводе или хотите обсудить материал, перейдите в нашу группу Telegram.

Читайте далее: Криптовалюта GRAM: все о GRAM и проекте Telegram Open Network.

Информация обновлена: 01 ноября 2019 г.